近几年来制造业复苏,素有“工业母机”之称的机床行业也呈现快速增长趋势。部分厂商随之加快了迈向长期资金市场的步伐,正在申报创业板IPO的数控机床厂商乔锋智能装备股份有限公司(以下简称乔锋智能)就是这里面之一。

数控机床下游客户为各类制造企业,招股说明书(申报稿)显示,乔锋智能主要以中小客户为主,在商务谈判中,中小客户议价空间较小,因此其第一大主要营业产品立式加工中心的销售均价、毛利率均高于同行业可比公司创世纪(SZ300083,股价9.14元,市值153.17亿元)。

《每日经济新闻》记者发现,虽然下游客户议价空间较小,但报告期(2019年~2021年及2022年1~6月)内乔锋智能的立式加工中心的平均单价却在持续下降,剔除旧机销售后分别为25.90万元/台、23.48万元/台、22.09万元/台和21.10万元/台,根本原因系产品结构变动和定价调整等因素导致。

机床行业的发展周期取决于产品常规使用的寿命及下游制造业的景气度。2019年机床行业处于历史低点,但2020年开始,受益于机床行业设施更新需求托底等多重有利条件,我国机床行业开始回暖,产量开始大幅回升。这成为包括乔锋智能在内的机床厂商业绩提升的重要因素。

报告期内,乔锋智能实现营业收入分别为4.56亿元、7.67亿元、13.10亿元、8.64亿元,归母净利润分别为5914.83万元、1.24亿元、2.31亿元、1.09亿元。2020年、2021年业绩均取得了较大幅度的增长。

对于业绩原因,从行业来看,2020年开始我国机床行业开始新一轮上行周期,制造业复苏背景下,市场需求大幅度增长。根据中国机床工具工业协会网站公布的规模以上企业统计数据,2020年、2021年金属切削机床产量分别同比增长7.21%、34.98%;从机床产品常规使用的寿命(5~10年)来看,上一轮行业产量最高峰为2011年,报告期内后两年,机床设备进入更新换代的高峰期。

因此,2020年、2021年机床上市公司收入均实现较大增幅,4家同行业可比公司的营业收入增幅分别是27.89%、59.79%,乔锋智能的收入增幅分别是68.28%、70.78%。乔锋智能收入增幅高于同行业可比公司均值,与产品结构、竞争策略等方面差异有关。

但上述业绩增速能否继续仍是未知数。2022年1~6月,无论乔锋智能,还是4家能够比上市公司,收入同比增速均出现了明显减缓,乔锋智能收入增幅为32.23%,同行业可比公司增幅均值为9.18%。乔锋智能表示,受当时国内疫情,宏观经济提高速度因素影响,公司及同行业可比公司收入增幅下降明显。

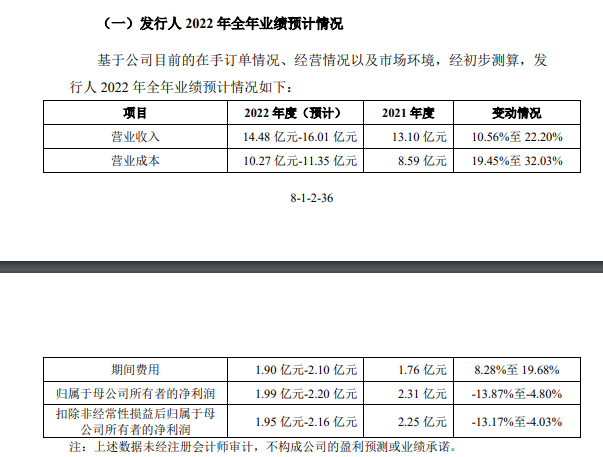

乔锋智能预计,2022年全年实现营业收入同比增长10.56%至22.20%,归母净利润同比增长-13.87%至-4.80%,出现增收不增利的情况,不过整体经营业绩较2021年预计不可能会出现较大幅度下滑。

多家公司2022年上半年出现收入增幅减缓,机床行业是否开始步入下行阶段?2月13日,乔锋智能通过邮件回复《每日经济新闻》记者正常采访时表示,工业化的发展在长期必然是向上的,随着制造业的一直在升级,机床行业也将向上发展;2023年,虽疫情影响逐步消除,有利于制造业回到正常状态生产经营,推动机床行业持续发展。

按照乔锋智能所述,我国机床行业属于完全竞争市场,市场之间的竞争激烈,市场集中度较低,行业竞争格局较分散。根据国家统计局数据估算,2020年度,行业龙头创世纪占我们国家金属切削机床市场占有率为2.70%,公司机床收入份额占比约为0.66%,与国内同行业上市公司相比位居第六。

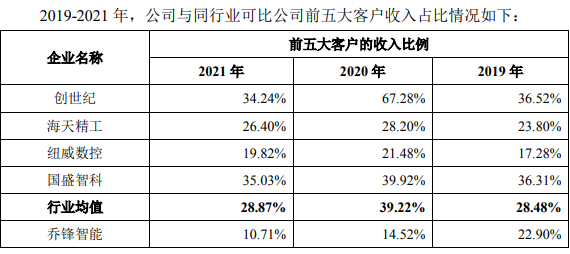

乔锋智能主要以中小企业客户为主,单个客户的平均采购规模较小。报告期内,公司对前五大客户的销售额分别占主营收入的22.90%、14.52%、10.71%、12.68%,总体低于同行业可比公司平均比例。根本原因系销售模式差异,乔锋智能、创世纪以直销模式为主,其余三家可比公司以经销模式为主。但创世纪3C产品收入占比较高,且主要客户为长盈精密(SZ300115,股价13.25元,市值159.14亿元)、富士康等战略客户或大客户,因此客户集中度较高。

按照销售额划分层级,乔锋智能超过60%的客户年度采购金额为50万元以下,单一主体中小客户短期内通常不会重复购买。因此公司自营、销售服务商模式下销售收入主要来自于新增客户。2020年、2021年及2022年1~6月,公司两大模式下的收入额中,都由新增客户贡献了超过60%。经销模式下的出售的收益,则主要来自于存续的经销商客户。

客户分散、新增客户收入占比较高,是否会影响公司销售的稳定性与可持续性?乔锋智能表示,公司客户合作期限以1年以内为主,报告期各期客户数量占比分别为81.16%、76.10%、73.54%、63.74%,但1年以上的客户数量、客户出售的收益占比呈上涨的趋势,公司的客户粘性不断增强。

乔锋智能回复记者正常采访表示,数字控制机床市场容量大,下游目标客户群体数量众多,公司仍有较大拓展空间;同时公司已成立专门开拓大客户的销售组织,重视大客户拓展。

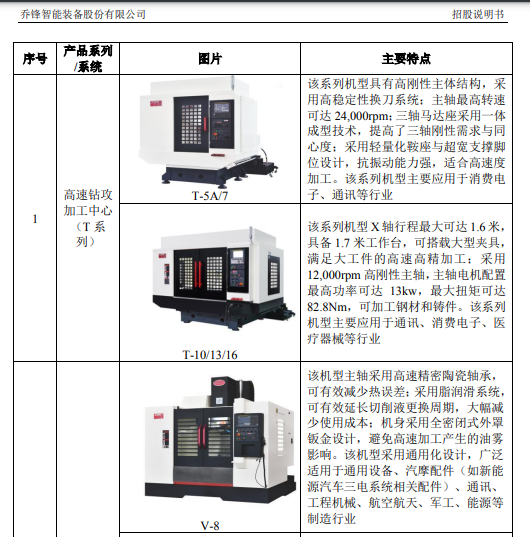

乔锋智能的基本的产品包括立式加工中心、龙门加工中心、卧式加工中心等,其中立式加工中心为第一大主要营业产品,报告期内在主要经营业务收入中占比分别为84.95%、83.79%、82.95%、81.33%。

在选取的4家同行业能够比上市公司中,只有创世纪与公司均以立式加工中心为主。按照乔锋智能所述,由于公司主要客户为中小客户,在商务谈判中,中小客户议价空间较小,而创世纪主要客户的议价能力较强,因此公司立式加工中心可比产品营销售卖均价高于创世纪。

但记者注意到,乔锋智能的立式加工中心平均单价(剔除旧机)却在持续下降,报告期内分别为25.90万元/台、23.48万元/台、22.09万元/台和21.10万元/台。而在该产品平均单位成本方面,报告期内分别为16.33万元/台、14.52万元/台、13.95万元/台、14.60万元/台。

2019年~2021年,立式加工中心的单位成本小幅下降,乔锋智能综合考虑各因素,产品定价略有下调。但在2022年1~6月单位成本上升的情况下,为何还会降价?

公司回复记者正常采访表示,公司为适应中小客户的降本需求和出于提升市场占有率战略目标,综合考虑公司备货、产能、竞争对手定价等多重因素,下调了立式加工中心的定价。

2019年~2021年,创世纪的立式加工中心产品单价也在下降,2020年、2021年分别下降9.76%、2.18%,2022年1~5月则回升2.23%,主要系其竞争策略逐步从抢占市场转为巩固市场地位所致。

在行业竞争非常激烈的背景下,主要竞争对象竞争策略转变,立式加工中心产品是不是存在价格战的风险?对此乔锋智能回复记者称,后续公司将依照产品生产所带来的成本及合理利润率水平,同时结合市场之间的竞争、产能利用率等因素制定各系列产品的销售指导价格。公司所处的行业竞争环境未出现重大不利变化,未出现恶性价格战情况。

乔锋智能认为,公司与同行业可比公司各产品平均单价变更主要由产品结构变动、市场之间的竞争策略等因素导致,未出现行业竞争加剧或市场环境恶化导致单价一下子就下降的情形,公司不存在业绩大幅度地下跌的风险。

QQ:317714174

QQ:317714174 邮箱:sdfksjc@163.com

邮箱:sdfksjc@163.com 传真:0632-5639005

传真:0632-5639005 地址:山东省枣庄市滕州市经济开发区

地址:山东省枣庄市滕州市经济开发区

扫一扫 微信咨询

©2022 杏彩体育官网登录入口网址-杏彩用户平台中心 版权所有 备案号:鲁ICP备17012026号-3 网站地图